Points essentiels

- À la demande du Comité permanent des finances et des affaires économiques, le BRF a préparé un rapport évaluant l’incidence de la pandémie de COVID-19 sur les cas d’insolvabilité en Ontario.

- Après avoir connu une baisse constante suivant la récession de 2008-2009, les cas d’insolvabilité en Ontario ont commencé à remonter en 2018, atteignant en 2019 leur niveau le plus élevé en sept ans[1]. Cette augmentation du nombre de cas d’insolvabilité était attribuable surtout à l’incidence de la hausse des taux d’intérêt sur la situation financière des ménages, qui avaient accumulé une dette record par rapport à leur revenu.

- Malgré les dommages économiques que la pandémie de COVID-19 a causés aux ménages et aux entreprises, les cas d’insolvabilité en Ontario ont connu un recul marqué de 24,0 % en 2020, pour atteindre leur niveau annuel le plus bas depuis 2000.

- Ce repli significatif des cas d’insolvabilité en 2020 est exceptionnel parmi les périodes de récession et reflète un certain nombre de facteurs temporaires uniques liés à la pandémie. La baisse des taux d’intérêt a contribué à réduire l’endettement des ménages, et certains de ces derniers ont profité des reports de paiement offerts par leurs créanciers. De plus, le gouvernement fédéral a pris des mesures importantes de soutien du revenu, ce qui a consolidé la situation financière des ménages et des entreprises de l’Ontario pendant la pandémie.

- Les cas d’insolvabilité ont diminué dans toutes les grandes villes et dans la plupart des secteurs d’activité de l’Ontario en 2020. Toutefois, ils ont augmenté dans trois secteurs : les services d’enseignement; l’information, la culture et les loisirs; ainsi que l’immobilier.

- Le nombre total de cas d’insolvabilité a diminué dans toutes les provinces canadiennes en 2020, les provinces de l’Atlantique ayant enregistré généralement les plus fortes baisses. L’Ontario a affiché le troisième taux de baisse du nombre total de cas d’insolvabilité le plus faible en 2020, derrière l’Alberta et le Manitoba.

- Étant donné les difficultés économiques persistantes liées à la pandémie, les cas d’insolvabilité pourraient augmenter à moyen terme et dépendront en partie de l’ampleur et du rythme de l’élimination progressive du soutien du revenu par le gouvernement. De plus, on s’attend à ce que les taux d’intérêt augmentent graduellement, ce qui exercera une pression à la hausse sur l’endettement des ménages ontariens. De nombreuses entreprises, en particulier celles qui ont été les plus touchées par les fermetures dues à la pandémie, ont affirmé qu’elles ne pouvaient pas contracter de nouvelles dettes et qu’elles pourraient devoir envisager la fermeture ou la faillite.

Les cas d’insolvabilité étaient à la hausse avant la pandémie

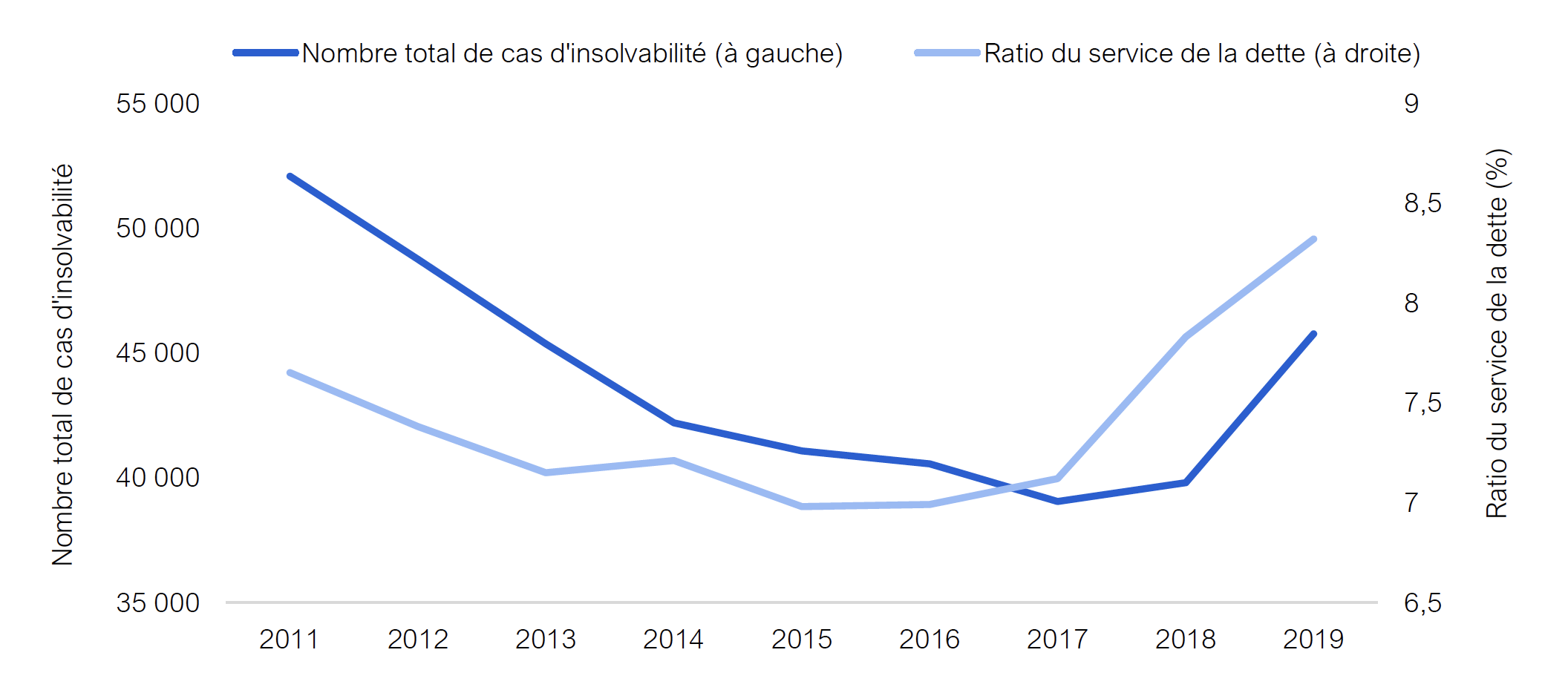

Après des baisses constantes suite à la récession de 2008-2009, les cas d’insolvabilité de consommateurs et d’entreprises en Ontario ont augmenté de 1,9 % en 2018 et de 15,0 % en 2019, atteignant 45 754 cas, le nombre le plus élevé en sept ans. La totalité de l’augmentation des cas d’insolvabilité en 2018 et 2019 était attribuable à des propositions de restructuration de la dette plutôt qu’à des faillites, lesquelles ont connu une baisse modeste[2].

L’augmentation du nombre de cas d’insolvabilité en 2018 et 2019 est principalement attribuable à l’incidence de la hausse des taux d’intérêt sur la situation financière des ménages, qui avaient accumulé une dette record par rapport à leur revenu. De 2017 à 2019, la Banque du Canada a relevé son taux directeur de 125 points de base pour le porter à son niveau le plus élevé depuis la récession de 2008-2009. Parallèlement, les coûts d’emprunt des ménages et des entreprises ont augmenté, les prêteurs ayant généralement suivi les mouvements des taux d’intérêt de la Banque. La hausse des taux d’intérêt a contribué à l’augmentation des coûts du service de la dette[3] qui ont atteint 8,3 % du revenu disponible en 2019 contre 7,0 % en 2015 et le niveau le plus élevé depuis 2008.

Figure 1 La hausse des taux d’intérêt a causé des difficultés financières chez les ménages avant la pandémie

Sources : Statistique Canada, Bureau du surintendant des faillites et BRF.

Description accessible

| Nombre total de cas d’insolvabilité (à gauche) |

Ratio du service de la dette (à droite) |

|

|---|---|---|

| 2011 | 52 074 | 7,65 |

| 2012 | 48 742 | 7,38 |

| 2013 | 45 354 | 7,15 |

| 2014 | 42 198 | 7,21 |

| 2015 | 41 076 | 6,98 |

| 2016 | 40 551 | 6,99 |

| 2017 | 39 045 | 7,12 |

| 2018 | 39 793 | 7,83 |

| 2019 | 45 754 | 8,32 |

Forte baisse des cas d’insolvabilité en Ontario en 2020

La pandémie de COVID-19 et les restrictions imposées par le gouvernement pour contenir le virus ont eu des répercussions négatives importantes sur l’économie de l’Ontario, entraînant une baisse record du PIB réel en 2020 et des difficultés financières pour les consommateurs et les entreprises. La province a connu en 2020 une perte record de 355 300 emplois (soit -4,8 %)[4] qui a contribué à une baisse de 1,3 % du revenu du travail. Du côté des entreprises, les fermetures liées à la pandémie ont entraîné une diminution importante des ventes[5], et les bénéfices des entreprises se sont contractés de 9,9 %[6].

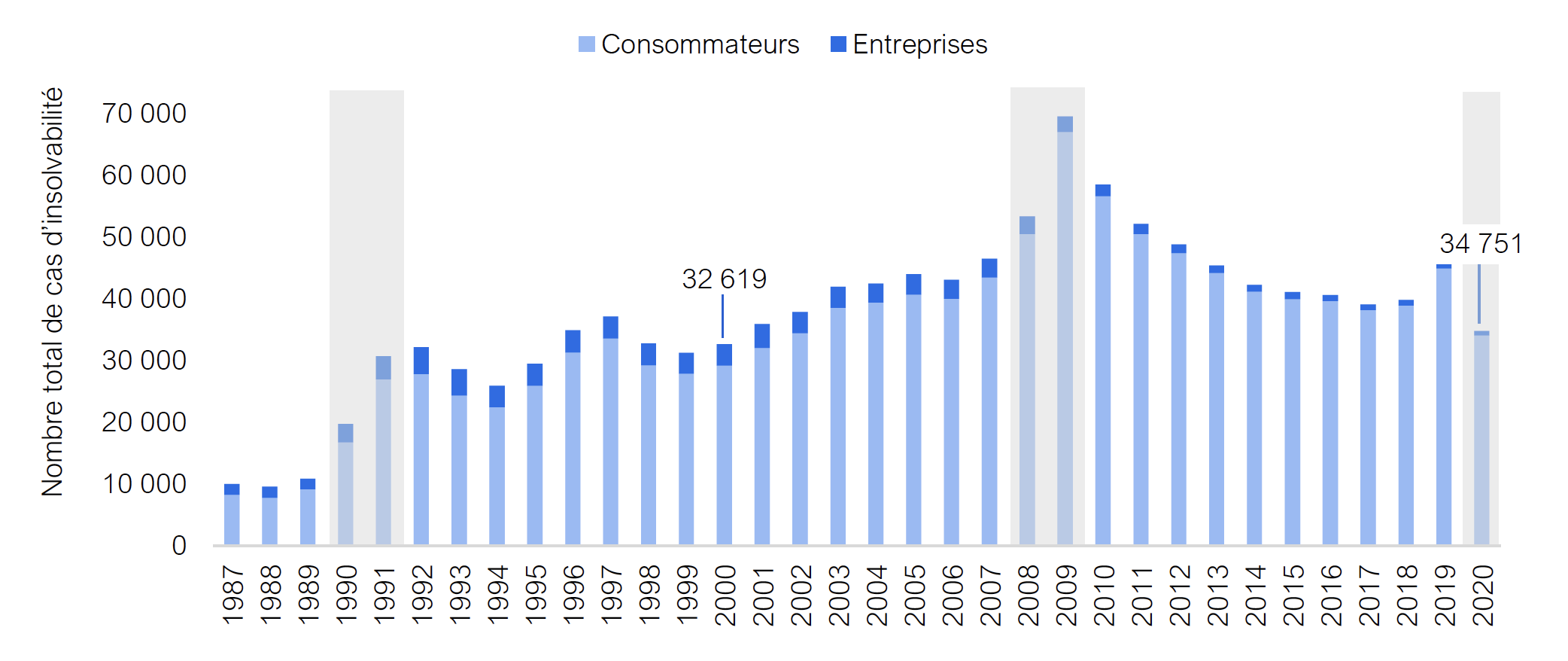

Toutefois, malgré les dommages économiques que la pandémie a causés aux finances des ménages et des entreprises, le nombre de cas d’insolvabilité en Ontario a fortement diminué en 2020. Ainsi, le nombre total de cas d’insolvabilité de consommateurs et d’entreprises a chuté d’un pourcentage record[7] de 24,0 % en 2020, pour s’établir à 34 751, le niveau annuel le plus bas depuis 2000. Chez les consommateurs, le nombre de cas d’insolvabilité a reculé de 24,2 % en 2020 pour s’établir à 33 992, tandis qu’il a diminué de 15,9 % parmi les entreprises pour atteindre 759.

Figure 2 Le nombre annuel de cas d’insolvabilité en Ontario en 2020 a atteint son niveau le plus bas en 20 ans

* Les zones ombrées représentent des récessions.

Source : Bureau du surintendant des faillites

Description accessible

| Total | Consommateurs | Entreprises | |

|---|---|---|---|

| 1987 | 10 008 | 8 233 | 1 775 |

| 1988 | 9 553 | 7 763 | 1 790 |

| 1989 | 10 876 | 9 150 | 1 726 |

| 1990 | 19 675 | 16 708 | 2 967 |

| 1991 | 30 658 | 26 944 | 3 714 |

| 1992 | 32 114 | 27 777 | 4 337 |

| 1993 | 28 546 | 24 316 | 4 230 |

| 1994 | 25 883 | 22 419 | 3 464 |

| 1995 | 29 446 | 25 915 | 3 531 |

| 1996 | 34 898 | 31 292 | 3 606 |

| 1997 | 37 137 | 33 524 | 3 613 |

| 1998 | 32 741 | 29 252 | 3 489 |

| 1999 | 31 217 | 27 822 | 3 395 |

| 2000 | 32 619 | 29 151 | 3 468 |

| 2001 | 35 874 | 32 027 | 3 847 |

| 2002 | 37 844 | 34 392 | 3 452 |

| 2003 | 41 922 | 38 525 | 3 397 |

| 2004 | 42 442 | 39 331 | 3 111 |

| 2005 | 43 964 | 40 654 | 3 310 |

| 2006 | 43 074 | 39 946 | 3 128 |

| 2007 | 46 454 | 43 413 | 3 041 |

| 2008 | 53 294 | 50 442 | 2 852 |

| 2009 | 69 494 | 66 935 | 2 559 |

| 2010 | 58 479 | 56 619 | 1 860 |

| 2011 | 52 074 | 50 460 | 1 614 |

| 2012 | 48 742 | 47 381 | 1 361 |

| 2013 | 45 354 | 44 134 | 1 220 |

| 2014 | 42 198 | 41 108 | 1 090 |

| 2015 | 41 076 | 39 935 | 1 141 |

| 2016 | 40 551 | 39 611 | 940 |

| 2017 | 39 045 | 38 167 | 878 |

| 2018 | 39 793 | 38 856 | 937 |

| 2019 | 45 754 | 44 852 | 902 |

| 2020 | 34 751 | 33 992 | 759 |

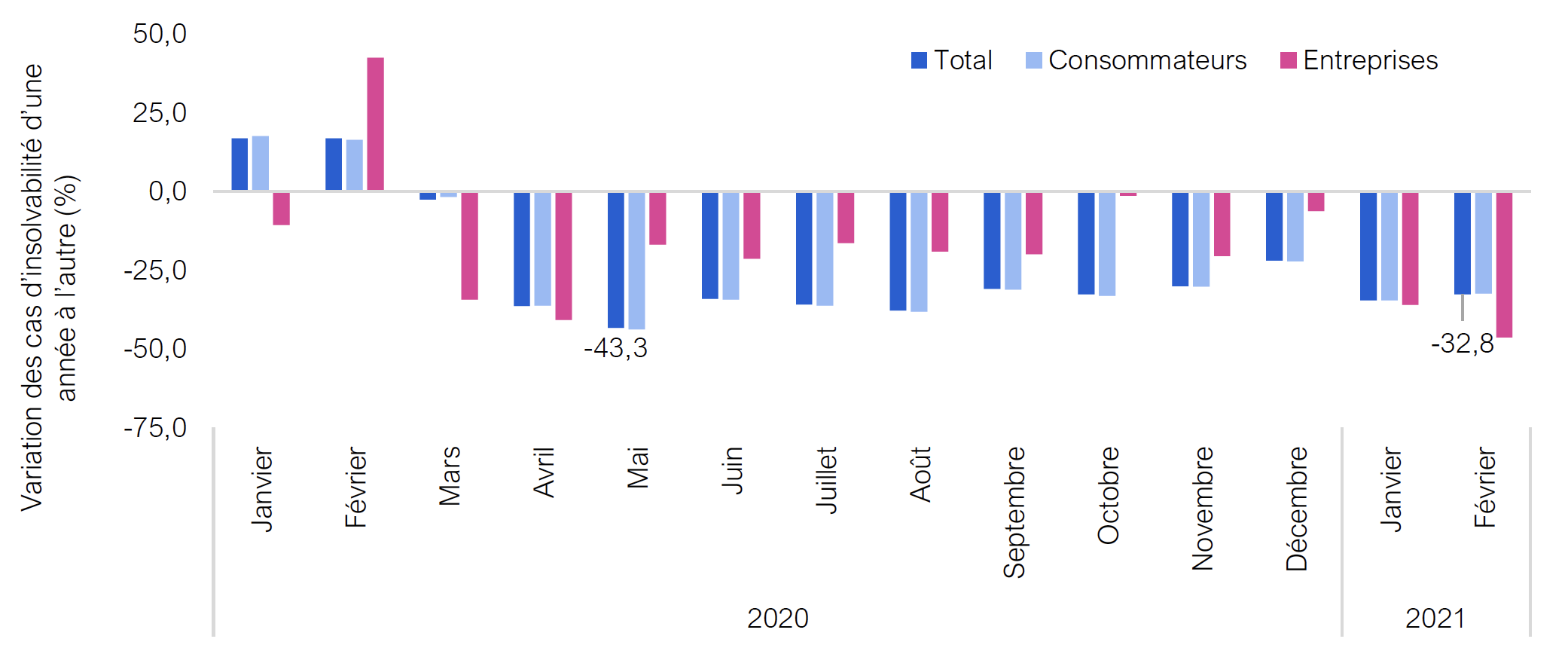

La forte baisse des cas d’insolvabilité en 2020 s’est produite alors que la pandémie de COVID-19 évoluait. Avant la pandémie, le nombre total de cas d’insolvabilité a augmenté de 16,8 % au cours de la période de janvier-février 2020 par rapport à l’année précédente. Toutefois, à mesure que le nombre de cas de COVID-19 grimpait et que le gouvernement imposait des restrictions, les cas d’insolvabilité ont commencé à diminuer dans des proportions record et, en mai, ils étaient inférieurs de 43,3 % à leur niveau de l’année précédente. Même si les cas d’insolvabilité ont commencé à grimper au cours de l’été 2020, ils étaient encore inférieurs de 32,8 % en février 2021 par rapport à l’année précédente.

Figure 3 Chute considérable des cas d’insolvabilité en Ontario alors qu’évoluait la pandémie

Source : Bureau du surintendant des faillites

Description accessible

| Variation des cas d’insolvabilité d’une année à l’autre (%) | ||||

|---|---|---|---|---|

| Année | Mois | Total | Consommateurs | Entreprises |

| 2020 | Janvier | 16,8 | 17,5 | -10,7 |

| Février | 16,8 | 16,4 | 42,4 | |

| Mars | -2,6 | -1,8 | -34,4 | |

| Avril | -36,4 | -36,3 | -40,9 | |

| Mai | -43,3 | -43,8 | -16,9 | |

| Juin | -34,1 | -34,3 | -21,4 | |

| Juillet | -35,9 | -36,3 | -16,5 | |

| Août | -37,9 | -38,2 | -19,1 | |

| Septembre | -31,0 | -31,2 | -20,0 | |

| Octobre | -32,7 | -33,2 | -1,5 | |

| Novembre | -30,1 | -30,3 | -20,5 | |

| Décembre | -22,0 | -22,3 | -6,3 | |

| 2021 | Janvier | -34,6 | -34,6 | -36,0 |

| Février | -32,8 | -32,5 | -46,4 | |

Des facteurs temporaires ont contribué au recul des cas d’insolvabilité en 2020

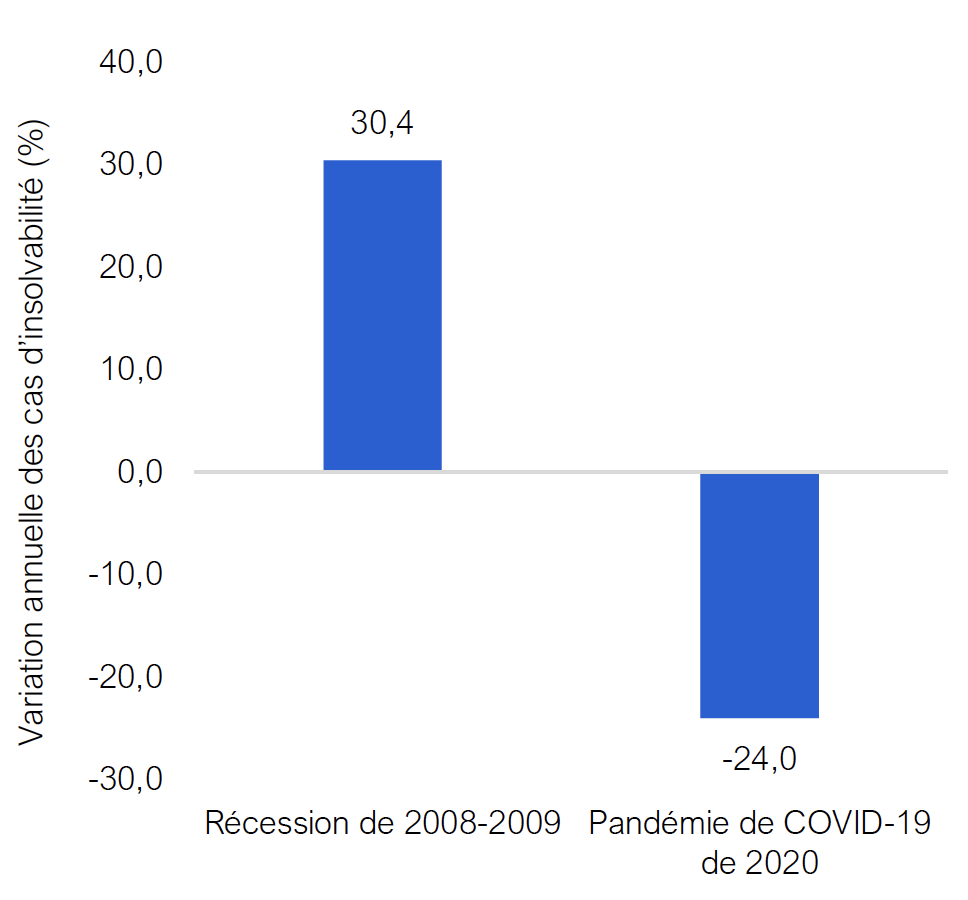

Figure 4 Hausse des cas d’insolvabilité pendant la récession de 2008-2009

Source : Bureau du surintendant des faillites.

Description accessible

| Récession de 2008-2009 |

Pandémie de COVID-19 de 2020 | |

|---|---|---|

| Variation annuelle des cas d’insolvabilité (%) | 30,4 | -24,0 |

Historiquement, les cas d’insolvabilité grimpent pendant les récessions, à mesure que les problèmes financiers se manifestent et s’aggravent, de sorte que les ménages et les entreprises ont du mal à s’acquitter de leurs obligations. Au cours de la dernière récession, le nombre total de cas d’insolvabilité en Ontario a augmenté de 30,4 % en 2009. La chute significative de 24,0 % des cas d’insolvabilité en 2020 est exceptionnelle parmi les périodes de récession et reflète un certain nombre de facteurs temporaires uniques liés à la pandémie.

En mars 2020, la Banque du Canada a rapidement abaissé son taux directeur de 1,5 point de pourcentage en réponse au ralentissement économique imminent, ce qui a contribué à réduire les paiements de dette des consommateurs. Au quatrième trimestre de 2020, la baisse des taux d’intérêt a contribué à réduire ces paiements mensuels moyens de 6,2 % pour ceux qui ne détenaient pas d’hypothèque et de 3,4 % pour les détenteurs d’hypothèque, par rapport à l’année précédente[8].

Depuis le début de la pandémie, les restrictions imposées par le gouvernement ont entraîné la fermeture de nombreux services en personne et réduit temporairement la capacité des tribunaux de l’Ontario, ce qui a eu une incidence sur le calendrier des procédures judiciaires. Le report du paiement des dettes par les créanciers a également contribué à atténuer les difficultés financières de certains ménages[9]. Par exemple, la proportion de prêts hypothécaires résidentiels en souffrance en Ontario est restée essentiellement inchangée à 0,1 % en 2020[10]. Or, cette proportion avait augmenté lors des récessions précédentes, passant de 0,2 % en 1990 à 0,5 % en 1991, et de 0,3 % en 2008 à 0,4 % en 2009.

Bien que le revenu du travail et les bénéfices des sociétés aient diminué en 2020, les mesures du gouvernement fédéral telles que la Prestation canadienne d’urgence (PCU), la Subvention salariale d’urgence du Canada (SSUC) et le Compte d’urgence pour les entreprises canadiennes (CUEC) ont apporté un soutien financier important aux ménages et aux entreprises de l’Ontario. Le revenu disponible des ménages a affiché une croissance de 9,6 % en 2020, ce qui reflète le soutien important du gouvernement fédéral. Sans ce soutien, le revenu des ménages aurait fléchi d’environ 1,6 % en 2020. D’après les données nationales, le revenu disponible a augmenté plus rapidement chez les ménages à faible revenu et les jeunes ménages, même si ce sont eux qui ont enregistré les plus fortes baisses du revenu du travail[11].

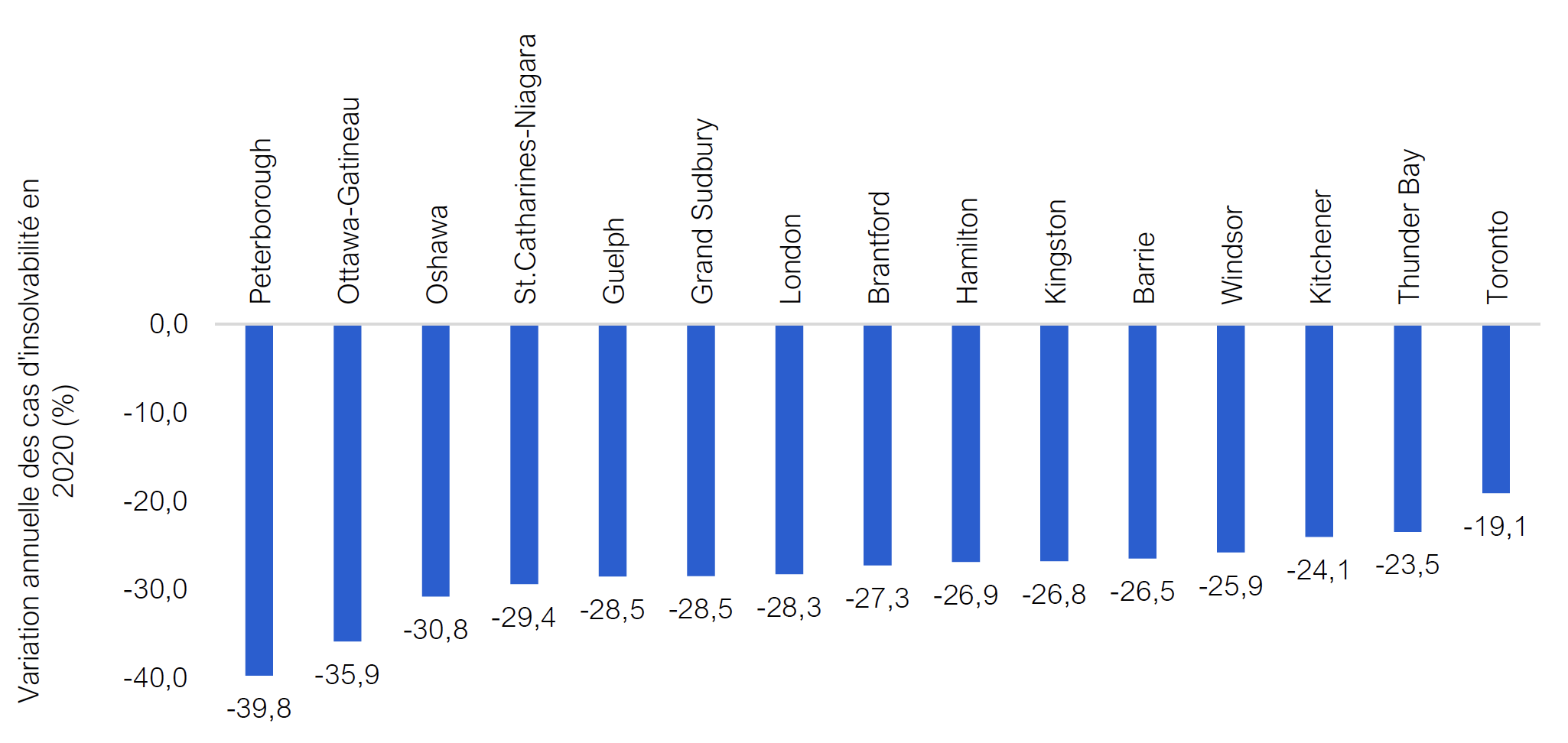

Les cas d’insolvabilité ont baissé dans toutes les grandes villes

En 2020, les cas d’insolvabilité ont diminué dans toutes les régions métropolitaines de recensement (RMR[12]) de l’Ontario. Peterborough a enregistré la plus forte baisse du nombre de cas d’insolvabilité (‑39,8 %), tandis que Toronto a connu la diminution la plus faible (‑19,1 %). Par habitant, Peterborough a affiché la plus faible incidence totale de cas d’insolvabilité (0,19 %) en 2020, tandis que le Grand Sudbury a enregistré la plus forte incidence (0,40 %).

Figure 5 Baisse du nombre annuel total de cas d’insolvabilité dans toutes les grandes villes en 2020

Source : Bureau du surintendant des faillites

Description accessible

| Les régions métropolitaines de recensement | Variation annuelle des cas d’insolvabilité en 2020 (%) |

|---|---|

| Peterborough | -39,8 |

| Ottawa – Gatineau | -35,9 |

| Oshawa | -30,8 |

| St,Catharines – Niagara | -29,4 |

| Guelph | -28,5 |

| Greater Sudbury | -28,5 |

| London | -28,3 |

| Brantford | -27,3 |

| Hamilton | -26,9 |

| Kingston | -26,8 |

| Barrie | -26,5 |

| Windsor | -25,9 |

| Kitchener | -24,1 |

| Thunder Bay | -23,5 |

| Toronto | -19,1 |

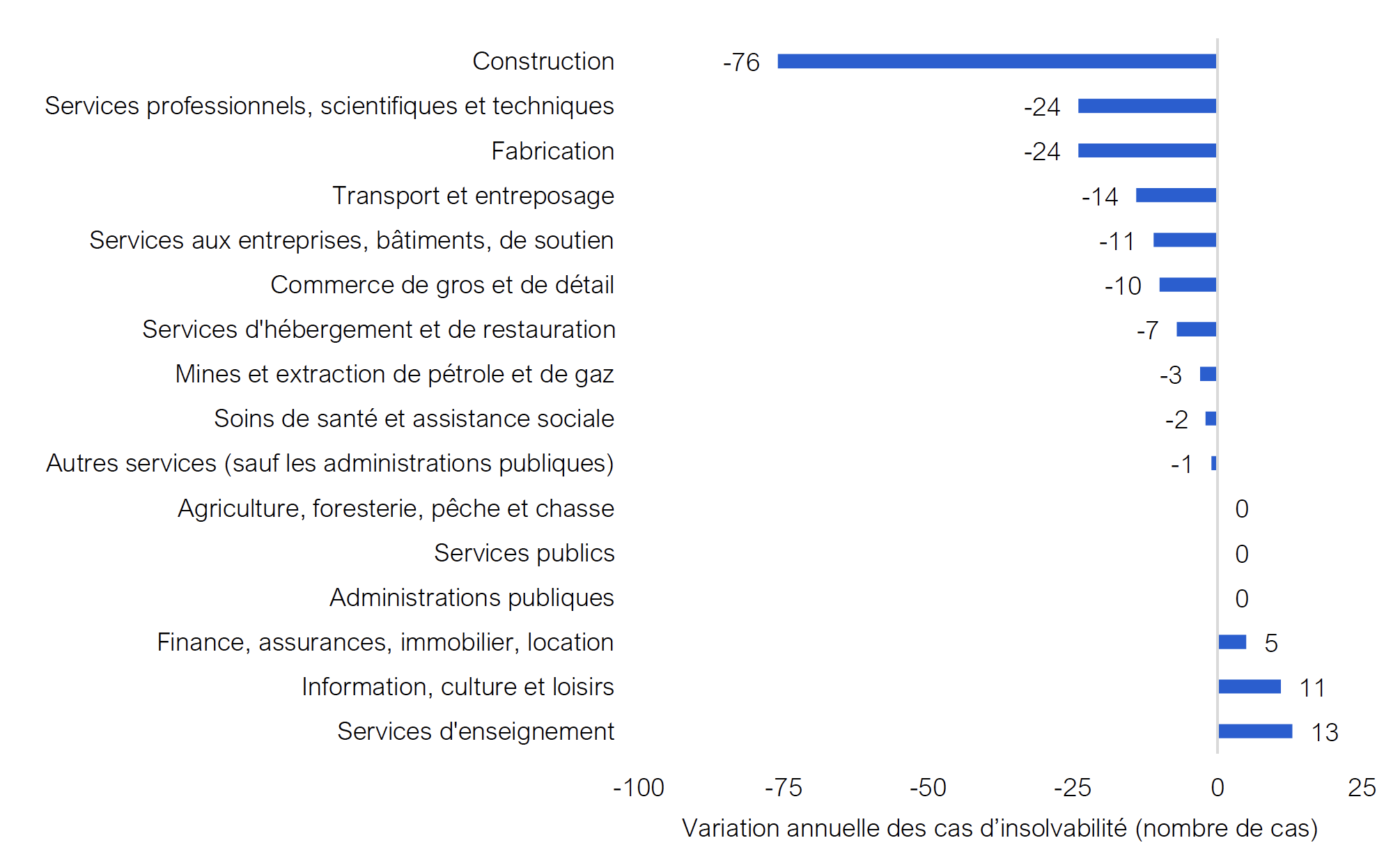

Les cas d’insolvabilité n’ont pas baissé dans tous les secteurs d’activité

En 2020, les cas d’insolvabilité ont affiché un recul dans la plupart des secteurs, à commencer par la construction (-76 cas), les services professionnels, scientifiques et techniques (-24) et la fabrication (‑24). Les trois secteurs les plus durement touchés par la pandémie – le transport et l’entreposage (‑14), le commerce de gros et de détail (-10) ainsi que l’hébergement et les services de restauration (-7) – ont connu moins de cas d’insolvabilité en 2020.

Les cas d’insolvabilité ont augmenté dans trois secteurs : les services d’enseignement (+13 cas), l’information, la culture et les loisirs (+11) et l’immobilier (+5). Ils ont été stables dans les secteurs des administrations publiques, des services publics, ainsi que de l’agriculture, de la foresterie, de la pêche et de la chasse.

Figure 6 Hausse des cas d’insolvabilité dans trois secteurs

Source : Bureau du surintendant des faillites

Description accessible

| Secteurs | Variation annuelle des cas d’insolvabilité (nombre de cas) |

|---|---|

| Services d’enseignement | 13 |

| Information, culture et loisirs | 11 |

| Finance, assurances, immobilier, location | 5 |

| Administrations publiques | 0 |

| Services publics | 0 |

| Agriculture, foresterie, pêche et chasse | 0 |

| Autres services (sauf les administrations publiques) | -1 |

| Soins de santé et assistance sociale | -2 |

| Mines et extraction de pétrole et de gaz | -3 |

| Services d’hébergement et de restauration | -7 |

| Commerce de gros et de détail | -10 |

| Services aux entreprises, bâtiments, de soutien | -11 |

| Transport et entreposage | -14 |

| Fabrication | -24 |

| Services professionnels, scientifiques et techniques | -24 |

| Construction | -76 |

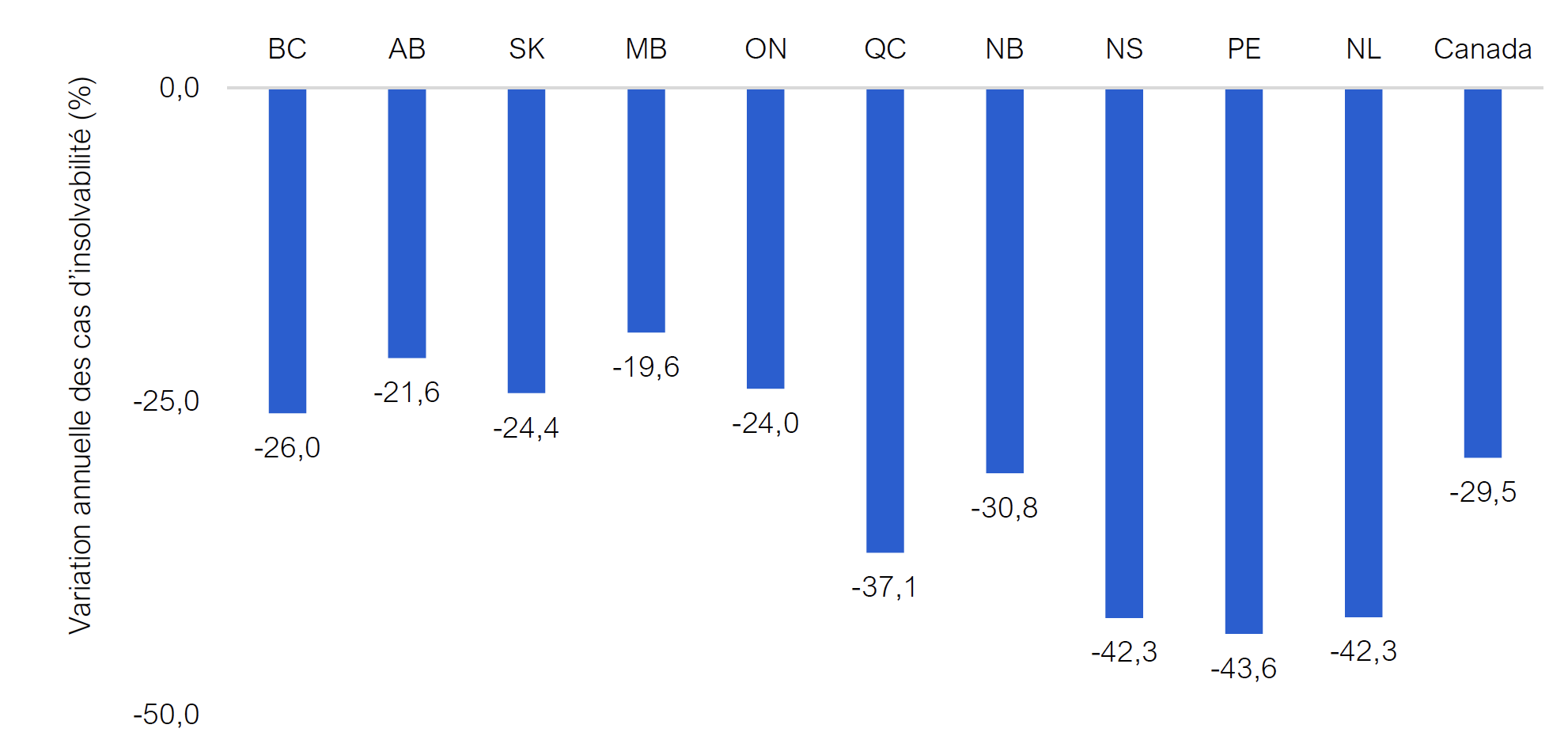

Les cas d’insolvabilité ont baissé dans toutes les provinces en 2020

Le nombre total de cas d’insolvabilité a diminué dans toutes les provinces en 2020. À l’échelle nationale, il a chuté de 29,5 %, tant chez les consommateurs (-29,7 %) que chez les entreprises (-24,3 %). Les provinces de l’Atlantique ont généralement enregistré les plus fortes baisses du nombre de cas d’insolvabilité, avec des reculs marqués à l’Île-du-Prince-Édouard (-43,6 %), à Terre-Neuve-et-Labrador et en Nouvelle-Écosse (-42,3 % dans chacune de ces deux provinces). Le Manitoba a enregistré le plus faible taux de diminution du nombre total de cas d’insolvabilité (-19,6 %), suivi de l’Alberta (-21,6 %) et de l’Ontario (-24,0 %). Par habitant, la Colombie-Britannique a enregistré la plus faible incidence de cas d’insolvabilité au total (0,16 %), tandis que le Nouveau-Brunswick a enregistré la plus forte incidence (0,43 %).

Figure 7 Baisse des cas d’insolvabilité dans toutes les provinces en 2020

Source : Bureau du surintendant des faillites

Description accessible

| Province | Variation annuelle des cas d’insolvabilité (%) |

|---|---|

| BC | -26,0 |

| AB | -21,6 |

| SK | -24,4 |

| MB | -19,6 |

| ON | -24,0 |

| QC | -37,1 |

| NB | -30,8 |

| NS | -42,3 |

| PE | -43,6 |

| NL | -42,3 |

| Canada | -29,5 |

Perspectives d’avenir

Étant donné les difficultés économiques persistantes liées à la pandémie, les cas d’insolvabilité pourraient augmenter à moyen terme et dépendront en partie de l’ampleur et du rythme de l’élimination progressive du soutien du revenu par le gouvernement. De plus, on s’attend à ce que les taux d’intérêt augmentent graduellement, ce qui exercera une pression à la hausse sur l’endettement de nombreux ménages ontariens.

De nombreuses entreprises qui ont déposé un dossier d’insolvabilité en 2020 se trouvaient déjà dans une situation financière vulnérable avant la pandémie[13], mais les répercussions persistantes des fermetures pourraient entraîner une augmentation des cas d’insolvabilité. Au premier trimestre de 2021, 41,4 % des entreprises ontariennes ont indiqué qu’elles n’étaient pas en mesure de contracter des dettes supplémentaires, notamment dans les secteurs de l’hébergement et des services de restauration (59,4 %), des autres services[14] (55,9 %), des arts, spectacles et loisirs (54,7 %) et de la construction (52,5 %)[15]. Dans le secteur de l’hébergement et de la restauration, 30,3 % des entreprises ont déclaré qu’elles pourraient continuer à fonctionner pendant moins de 12 mois avant d’envisager de fermer ou de déclarer faillite[16]. Les secteurs des autres services (29,7 %) et des arts, spectacles et loisirs (28,6 %) étaient dans une situation semblable.

Annexe A : Statistiques sur les cas d’insolvabilité

Au Canada, les statistiques sur les cas d’insolvabilité sont recueillies et publiées par le Bureau du surintendant des faillites (BSF) depuis 1987 et portent sur les faillites et propositions déposées par des consommateurs et des entreprises.

Les faillites sont des accords de remise d’actifs aux créanciers. Les propositions sont des offres de conclure un accord pour conserver la propriété des actifs et rembourser les dettes aux créanciers à un taux réduit pendant une durée déterminée.

Le Bureau publie des données et des rapports chaque mois selon la province et le secteur d’activité, et chaque trimestre selon la région métropolitaine de recensement (RMR) et la région économique (RE). Des données sur les taux d’insolvabilité annuels et les cas d’insolvabilité chez les consommateurs selon l’âge et le sexe sont publiées une fois l’an.

Notes de bas de page

[1] L’insolvabilité est le fait de ne pas être en mesure de rembourser ses dettes. Les cas d’insolvabilité comprennent les faillites, qui consistent en un accord de remise des actifs aux créanciers, et les propositions de conclure un accord visant à conserver la propriété des actifs et à rembourser les dettes aux créanciers à un taux réduit pendant une durée déterminée. Les statistiques sur les cas d’insolvabilité au Canada sont publiées par le Bureau du surintendant des faillites. Voir l’annexe A pour une description des statistiques sur les cas d’insolvabilité.

[2] Les consommateurs comptent pour la grande majorité, soit plus de 90 %, des cas d’insolvabilité, et les entreprises comptent pour le reste.

[3] Le ratio du service de la dette est la proportion du revenu disponible des ménages nécessaire pour payer les intérêts sur la dette.

[4] Pour en savoir davantage concernant l’incidence de la pandémie sur le marché du travail de l’Ontario, voir le rapport du BRF intitulé Le marché du travail de l’Ontario en 2020.

[5] En 2020, les ventes au détail ont affiché une baisse de 3,5 %, et les ventes du secteur de la fabrication ont chuté de 12,1 % en Ontario.

[6] Selon l’excédent net d’exploitation des sociétés.

[7] Selon des données pour la période allant de 1987 à 2020.

[8] Crédit hypothécaire et crédit à la consommation – données sur les tendances, publié par la Société canadienne d’hypothèques et de logement. Les données sont pour le Canada.

[9] Pour des précisions sur les reports de paiement, voir le rapport de la Banque du Canada intitulé Debt-Relief Programs and Money Left on the Table: Evidence from Canada’s Response to COVID-19 (résumé en français; document intégral en anglais seulement).

[10] Statistiques sur les prêts hypothécaires à l’habitation en souffrance au Canada, Association des banquiers canadiens.

[11] Le bien-être économique des ménages durant la pandémie de COVID-19, estimations expérimentales, premier trimestre au troisième trimestre de 2020, Statistique Canada.

[12] Statistique Canada définit une RMR comme un grand centre de population avec une banlieue et des régions rurales adjacentes qui ont un degré élevé d’interaction sociale et économique avec les centres. Une RMR doit avoir une population d’au moins 100 000 habitants.

[13] Étude : Les répercussions de la pandémie sur la solvabilité des entreprises, troisième trimestre de 2020, Statistique Canada, janvier 2020.

[14] Les autres services comprennent la réparation et l’entretien; les services personnels et services de blanchissage; les organismes religieux, fondations, groupes de citoyens et organisations professionnelles; et les services fournis dans les ménages privés.

[15] Tableau 33-10-0322-01 : Capacité des entreprises ou organismes à s’endetter davantage, selon les caractéristiques de l’entreprise, Statistique Canada.

[16] Tableau 33-10-0330-01 : Période pendant laquelle les entreprises ou organismes prévoient de poursuivre leurs activités à leur niveau actuel de revenus et de dépenses, selon les caractéristiques de l’entreprise, Statistique Canada.