Résumé

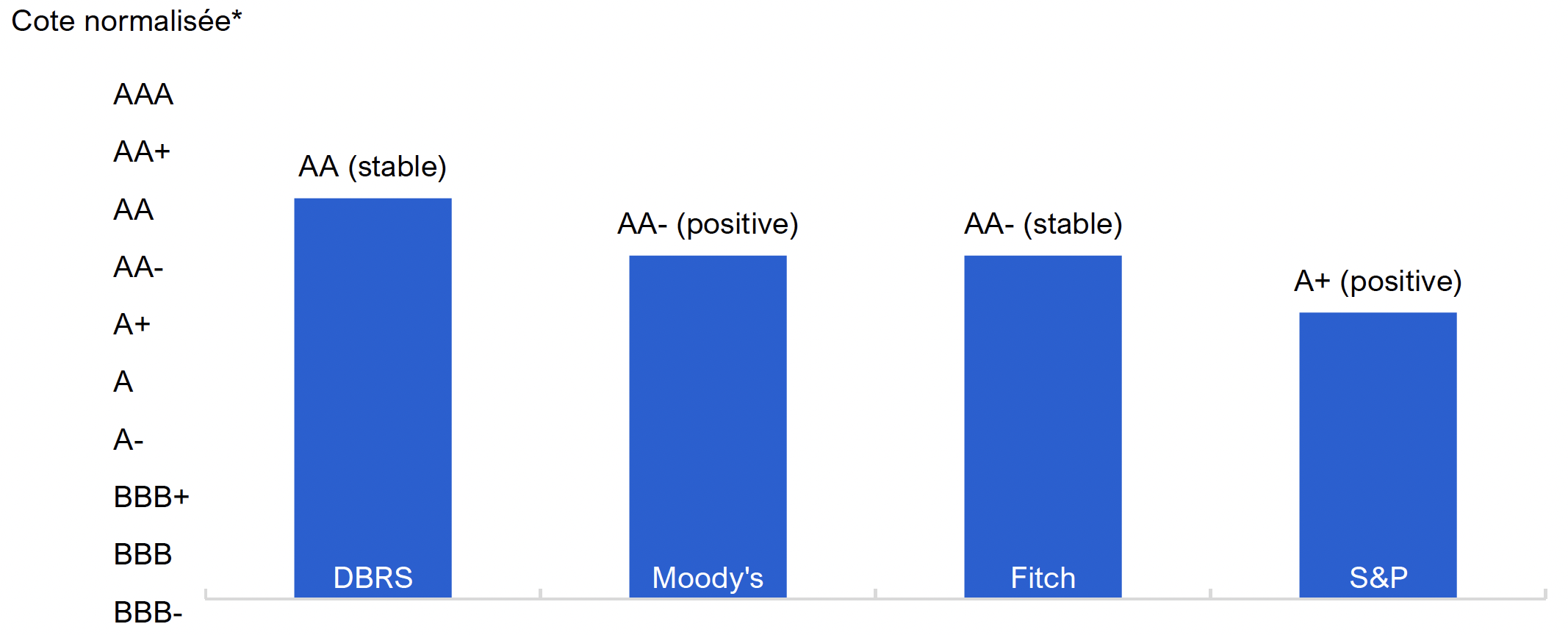

- La dette du gouvernement de l’Ontario (la province) est évaluée par quatre grandes agences de notation internationales, lesquelles examinent les perspectives financières et économiques ainsi que les risques futurs pour la province. La cote de crédit qu’elles attribuent traduit leur opinion quant à la capacité de la province à honorer les obligations financières que lui impose sa dette[1].

- En juin 2024, la cote de crédit de la province a été réévaluée à la hausse par DBRS, la faisant passer de AA- à AA[2]. Les agences Fitch, Moody’s et S&P ont chacune confirmé leurs cotes pour la province dans des évaluations actualisées. Globalement, les agences continuent de qualifier la province d’emprunteur de catégorie investissement de « première qualité ».

- Les agences S&P et Moody’s ont toutes deux maintenu leurs perspectives pour l’Ontario, ce qui suggère un probable relèvement de la cote de crédit de la province au cours des deux prochaines années. Ces deux agences de notation ont indiqué qu’une amélioration soutenue de l’équilibre budgétaire et une baisse du fardeau de la dette pourraient conduire à un relèvement de la cote.

- Selon les agences de notation de crédit, la cote de crédit de la province est tributaire de l’économie importante et diversifiée de l’Ontario, de ses liquidités élevées, de son programme de gestion prudente de la dette, de la stabilité des transferts fédéraux et de sa souplesse pour ajuster à la fois la politique fiscale et les dépenses de programme. Les agences de notation ont également cerné des problèmes qui nuisent à la cote de crédit de l’Ontario, notamment la faiblesse des conditions macroéconomiques, le fardeau élevé de la dette de la province et les pressions en matière de dépenses.

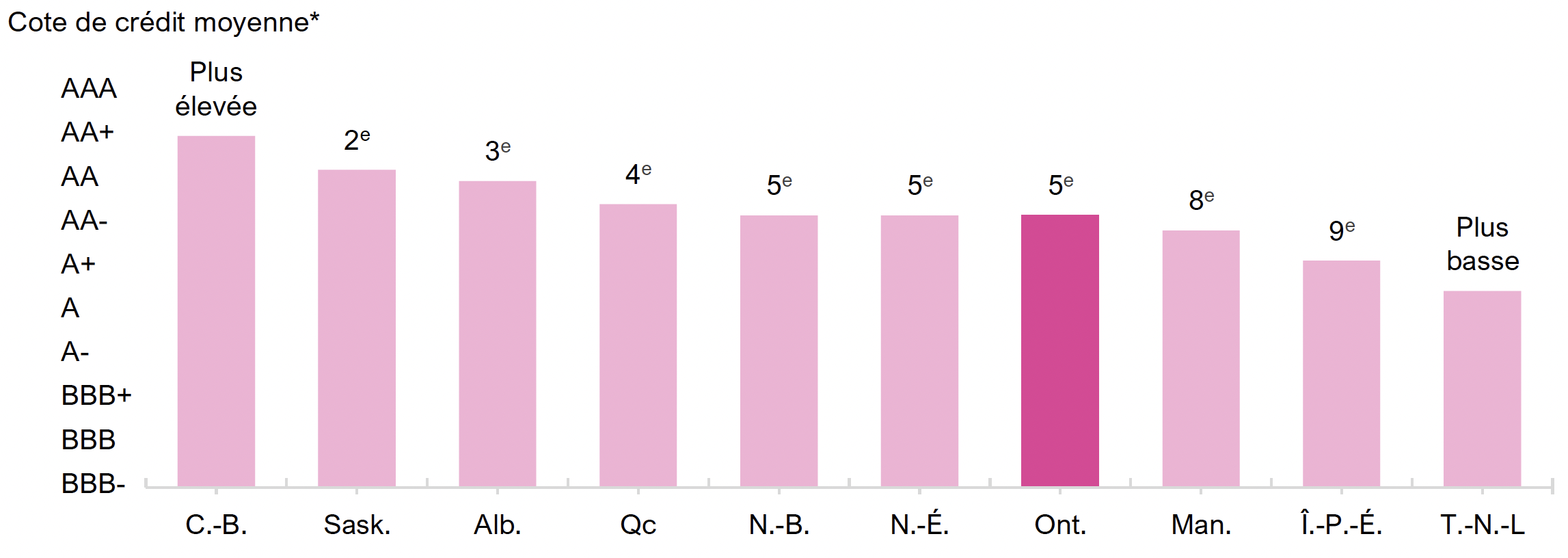

- La cote de crédit moyenne de l’Ontario était la cinquième plus élevée parmi les provinces, à égalité avec le Nouveau-Brunswick et la Nouvelle-Écosse, et inférieure aux cotes de crédit de la Colombie-Britannique, de la Saskatchewan, de l’Alberta et du Québec. Le relèvement de la cote de crédit de l’Ontario par DBRS a entraîné une amélioration du classement relatif de la province relativement au rapport de 2023-2024 du BRF[3], dans lequel elle était la sixième province la mieux classée.

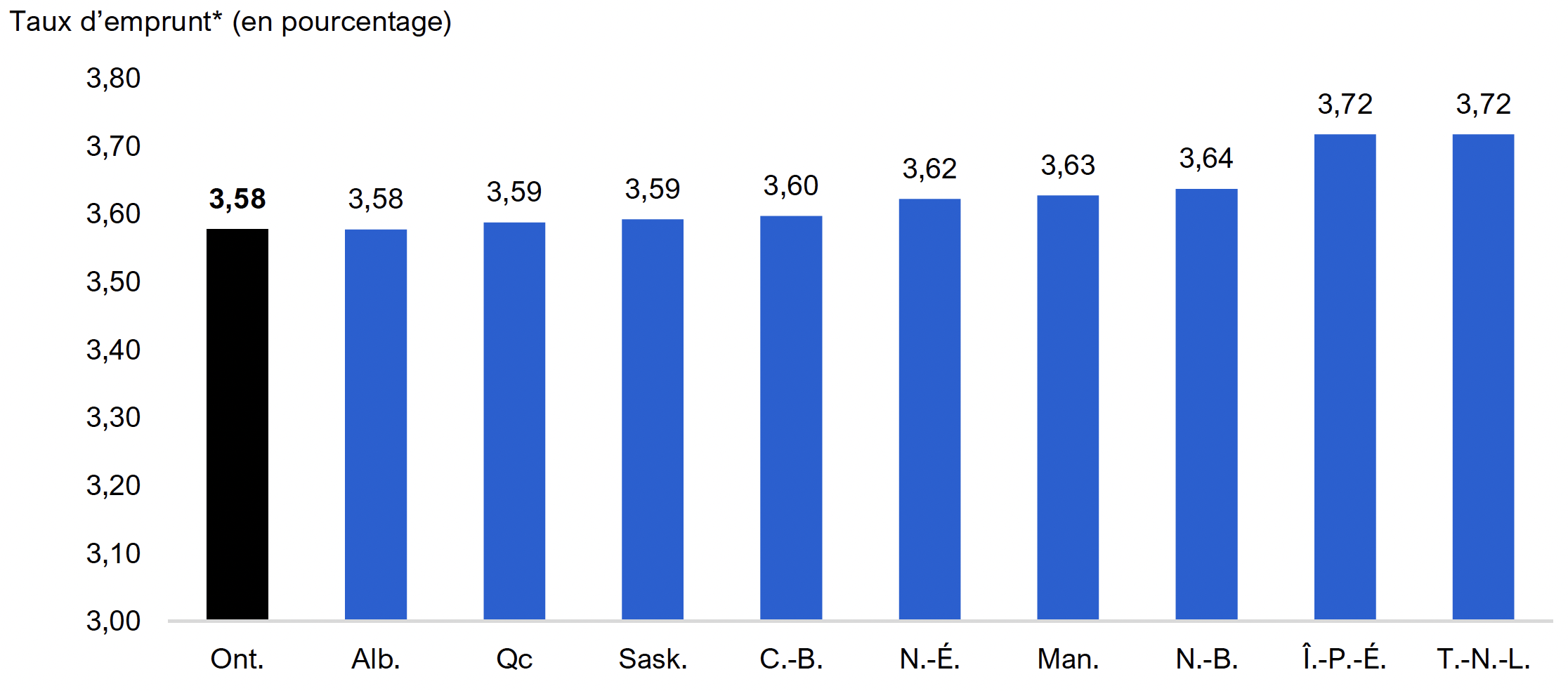

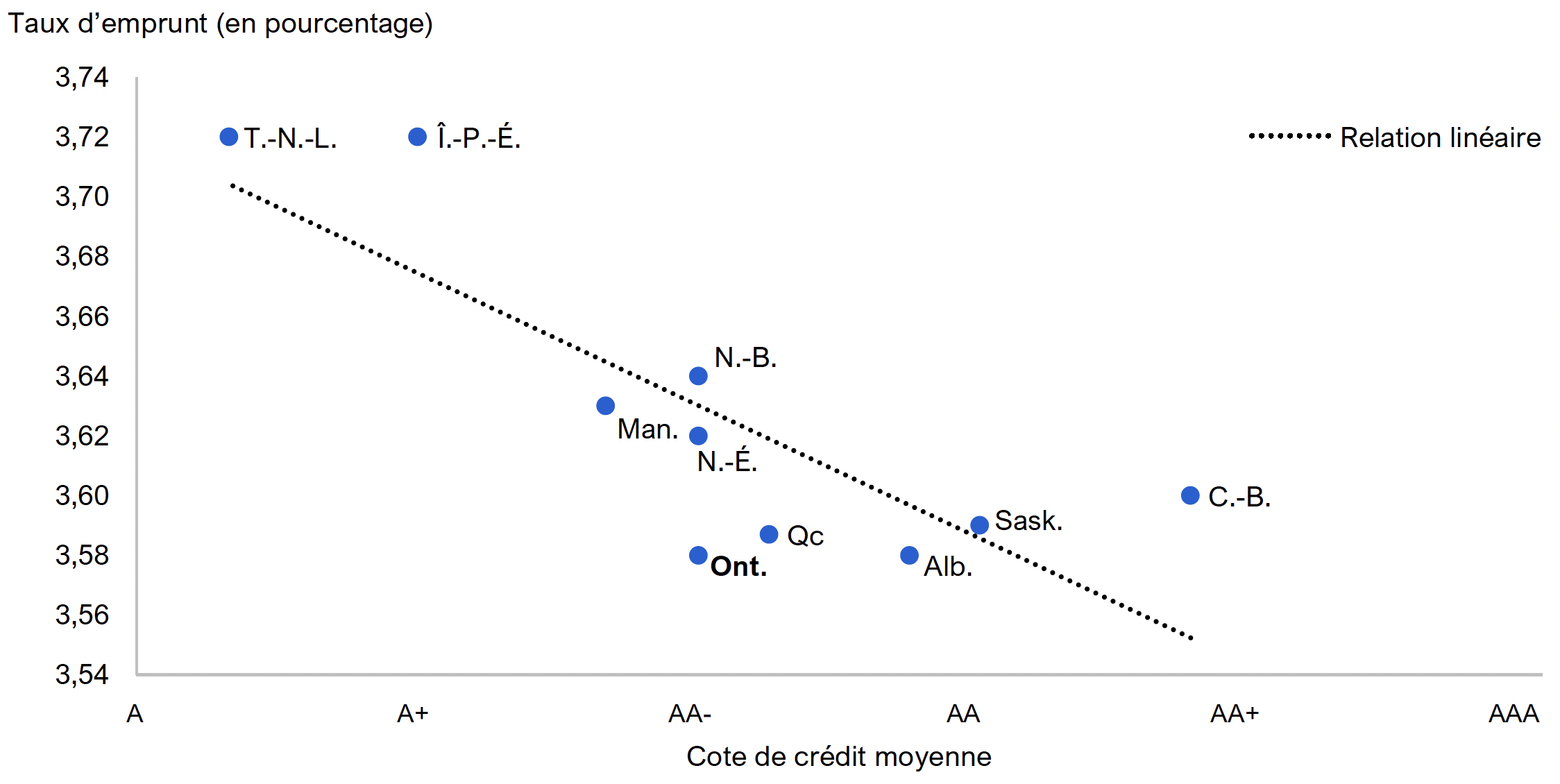

- Bien qu’ayant la cinquième meilleure cote de crédit parmi les provinces, l’Ontario a le taux d’emprunt le plus faible (ex aequo avec l’Alberta). Bien que les provinces bénéficiant d’une meilleure cote de crédit aient généralement des taux d’emprunt plus bas, le faible taux d’emprunt de l’Ontario est étayé par d’autres facteurs tels que la grande liquidité de ses obligations.

Introduction

La dette du gouvernement de l’Ontario (la province) est évaluée par quatre grandes agences de notation internationales : Fitch Ratings (Fitch), Moody’s Investors Service (Moody’s), Morningstar DBRS (DBRS) et S&P Global Ratings (S&P). Ces agences attribuent des cotes de crédit qui traduisent leur opinion quant à la capacité de la province à honorer les obligations financières que lui impose sa dette, les perspectives financières et économiques, ainsi que les risques futurs pour la province. En plus des cotes de crédit, les agences de notation de crédit établissent des perspectives qui indiquent la direction potentielle vers laquelle tend la cote de crédit d’un emprunteur pour les deux années à venir[4]. Les agences de notation de crédit revoient généralement leurs évaluations chaque année.

Les investisseurs s’appuient sur les cotes de crédit pour évaluer les risques associés aux obligations financières que la dette impose à la province. Ce risque est reflété dans le taux d’intérêt payé par la province. En règle générale, les cotes de crédit élevées sont associées à des taux d’emprunt plus faibles, et les cotes de crédit moins élevées, à des taux d’emprunt plus élevés.

Le rapport du BRF sur la cote de crédit de l’Ontario apporte un éclairage sur la cote de crédit actuelle de la province ainsi que les perspectives, et récapitule les thèmes communs que les quatre agences de notation de crédit ont soulignés et qui contribuent, positivement ou négativement, à la cote de crédit de l’Ontario. Le présent rapport examine également la cote de crédit de l’Ontario et ses taux d’emprunt par rapport aux autres provinces canadiennes.

Cote de crédit de l’Ontario

En juin 2024, DBRS a réévalué à la hausse la cote de crédit de l’Ontario, la faisant passer de AA- à AA[5]. Cette réévaluation fait suite au changement de perspective de juin 2023, lorsque DBRS a revu les perspectives de la province pour les faire passer de stables à positives[6]. DBRS a indiqué que cette hausse de la cote de crédit s’appuyait sur la discipline fiscale soutenue de la province et par des mesures clés relatives au risque financier, notamment le fardeau de la dette[7]. Les résultats financiers globaux de la province sont demeurés conformes aux attentes antérieures de DBRS, malgré des perspectives financières à court terme légèrement plus faibles et de plus importants besoins d’emprunt.

Fitch (AA-), Moody’s (AA-) et S&P (A+) ont chacune confirmé leurs précédentes notations pour la province dans des évaluations actualisées. En règle générale, l’Ontario conserve sa qualification d’emprunteur de catégorie investissement de « première qualité »[8].

Figure 1 L’Ontario est globalement qualifié d’emprunteur de catégorie investissement de première qualité

* Voir le Tableau 1 pour les cotes de crédit et le Tableau 2 pour la table de conversion des cotes de crédit du BRF. Les perspectives des agences de notation de crédit sont indiquées entre parenthèses.

Sources : Fitch, Moody’s, DBRS, S&P et BRF.

Bien que les cotes de crédit de Moody’s et S&P pour l’Ontario restent inchangées en 2024, ces deux agences ont maintenu leurs perspectives positives[9] pour la province, indiquant ainsi que la poursuite des progrès financiers pourrait mener à un relèvement de la cote de crédit. Plus spécifiquement :

- Moody’s s’attend à ce que la province continue d’enregistrer des baisses dans les secteurs du fardeau de la dette et des déficits;

- S&P s’attend à ce que la province continue de maintenir des excédents de fonctionnement, en plus des baisses de ses déficits après immobilisations[10] et de son ratio dette-revenus.

Facteurs ayant une incidence sur la cote de crédit de l’Ontario

Les agences de notation de crédit ont fait état de facteurs à la fois positifs et négatifs qui ont eu une incidence sur la cote de crédit de l’Ontario.

Facteurs positifs contribuant à la cote de crédit de l’Ontario

Les agences de notation de crédit ont indiqué que la forte cote de crédit de l’Ontario est soutenue par son économie importante et diversifiée, ses liquidités élevées et son programme de gestion prudente de la dette. Par ailleurs, le cadre fédéral-provincial du Canada donne aux provinces la souplesse d’ajuster à la fois les politiques fiscales et les dépenses de programmes, en plus des revenus permanents et prévisibles des transferts fédéraux.

Économie

L’Ontario bénéficie d’une économie importante et diversifiée, qui comprend à la fois les secteurs de la fabrication et des services, ainsi que de fortes relations commerciales avec le reste de l’Amérique du Nord et le monde entier. L’économie de la province profite également d’une démographie favorable et de divers facteurs de richesse, notamment son solde net élevé d’immigration internationale et son produit intérieur brut (PIB) par habitant élevé. Fitch, Moody’s et S&P ont également souligné l’attrait de la province pour les investissements internationaux des fabricants du secteur des véhicules électriques et des fournisseurs de batteries. Ces facteurs contribuent à générer des revenus stables et robustes pour la province.

Gestion des liquidités et de la dette

La province garde de grandes réserves de liquidités pour s’assurer de pouvoir honorer ses obligations à court terme durant les périodes de tension sur le marché financier. La province a également un accès robuste aux marchés d’emprunt nationaux et internationaux, ainsi qu’un programme de gestion prudente de la dette, qui a pour objectif de limiter l’impact des risques liés au refinancement, aux variations des taux d’intérêt et aux fluctuations des taux de change sur sa dette[11].

Cadre fédéral-provincial

Dans le cadre fédéral-provincial du Canada, l’Ontario dispose d’une souplesse financière considérable pour ajuster sa politique fiscale et ses dépenses de programmes, ce qui lui donne la possibilité d’augmenter les revenus ou de réduire les dépenses afin de faire face aux défis financiers. La province reçoit également des transferts fédéraux permanents et prévisibles, ce qui vient en complément de ses revenus propres (c.-à-d., revenus fiscaux, revenus nets des sociétés d’État et autres revenus non fiscaux). De plus, les agences de notation de crédit considèrent la forte probabilité d’un soutien extraordinaire du gouvernement fédéral en cas de crise comme ayant une incidence positive sur la cote de crédit de la province.

Facteurs négatifs contribuant à la cote de crédit de l’Ontario

Les agences de notation ont également repéré des défis qui ont une incidence négative sur la cote de crédit de l’Ontario, notamment la faiblesse des conditions macroéconomiques, le fardeau élevé de la dette de la province et les pressions en matière de dépenses.

Conditions macroéconomiques

La province continue de faire face à des défis résultant de mauvaises perspectives en raison de la faiblesse des conditions macroéconomiques nationales et internationales pouvant avoir une incidence négative sur son bilan financier. Des facteurs tels que des taux d’intérêt élevés, une inflation persistante, un ralentissement du commerce mondial et l’instabilité géopolitique constituent des risques baissiers pour les projections financières de la province pouvant entraîner une plus faible croissance des revenus, de plus fortes dépenses et une augmentation du fardeau de la dette.

Fardeau de la dette

Le fardeau de la dette de l’Ontario, qui mesure la dette nette en pourcentage du PIB ou des revenus, est élevé par rapport à celui d’autres gouvernements régionaux bénéficiant d’une cote de crédit comparable. Les agences de notation de crédit ont souligné le plan de dépenses en immobilisations de la province comme étant un facteur contribuant au fardeau élevé de la dette de l’Ontario, qui devrait rester élevé malgré des progrès en matière d’efficacité budgétaire. Le fardeau élevé de la dette signifie que, si les taux d’intérêt restent élevés plus longtemps que prévu, la province pourrait devoir faire face à des pressions budgétaires plus fortes en raison de dépenses plus élevées pour l’intérêt de la dette.

Pressions en matière de dépenses

Le gouvernement fait face à des pressions en matière de dépenses en raison de l’augmentation de la demande de services résultant de la forte croissance de la population, en plus des revendications salariales du secteur public provoquées par l’inflation élevée, les pénuries de personnel dans le secteur des soins de santé et les augmentations salariales rétroactives liées au projet de loi 124[12]. Moody’s a noté qu’il est possible que la province sous-estime le coût de ces pressions en matière de dépenses, tout en soulignant les pressions politiques potentielles qui découlent de la demande accrue de programmes d’aide sociale en raison des problèmes d’accessibilité financière, en particulier l’accessibilité au logement. Ces facteurs pourraient conduire à des résultats budgétaires inférieurs aux projections du gouvernement.

Cote de crédit de l’Ontario par rapport aux autres provinces

La cote de crédit moyenne de l’Ontario était la cinquième plus élevée parmi les provinces, à égalité avec le Nouveau-Brunswick et la Nouvelle-Écosse, et inférieure aux cotes de crédit de la Colombie-Britannique, de la Saskatchewan, de l’Alberta et du Québec. Le relèvement de la cote de crédit de l’Ontario par DBRS a entraîné une amélioration du classement relatif de la province relativement au rapport de 2023-2024 du BRF, dans lequel elle était la sixième province la mieux classée.

Figure 2 L’Ontario a la cinquième cote de crédit la plus élevée, à égalité avec le Nouveau-Brunswick et la Nouvelle-Écosse

* Voir le Tableau 1 pour les cotes de crédit et le Tableau 2 pour la table de conversion des cotes de crédit du BRF.

Sources : Fitch, Moody’s, DBRS, S&P et BRF.

En plus de l’Ontario, la cote de crédit et les perspectives de plusieurs autres provinces ont changé depuis le rapport de 2023-2024 du BRF :

- La cote de l’Alberta a été relevée par Fitch[13] et S&P[14], et ses perspectives ont été révisées pour les faire passer de stables à positives par Moody’s[15]. Ces évolutions reflètent des améliorations dans l’efficacité financière de l’Alberta, renforcées par les prix élevés du pétrole, des restrictions des dépenses et le nouveau cadre fiscal introduit dans le budget de 2023 de l’Alberta[16].

- La Colombie-Britannique a été rétrogradée par S&P[17], qui a maintenu des perspectives négatives, alors que les perspectives de Moody’s pour cette province ont été révisées pour passer de stables à négatives[18]. La décision de S&P rend compte de leur évaluation selon laquelle la poursuite de niveaux élevés dans les dépenses de fonctionnement et d’immobilisations de la Colombie-Britannique établis dans son budget de 2024 conduira à une augmentation des déficits et du niveau d’endettement. Moody’s a fait état de problèmes similaires, en plus des préoccupations concernant les obligations de dépenses de la Colombie-Britannique et l’absence d’engagement à rétablir l’équilibre budgétaire.

- La cote du Nouveau-Brunswick a été revue à la hausse par Moody’s[19], en raison de la solidité de sa gestion budgétaire, qui devrait conduire à des résultats budgétaires positifs et à une stabilisation de la dette et du fardeau de la dette. Moody’s a également souligné la croissance de la population comme facteur favorable pour l’économie du Nouveau-Brunswick.

Cotes de crédit et coûts d’emprunt provinciaux

Les investisseurs utilisent les cotes de crédit pour évaluer la solvabilité d’un emprunteur, les cotes de crédit élevées se traduisant généralement par des coûts d’emprunt plus faibles[20]. Cependant, l’Ontario bénéficie du taux d’emprunt le plus faible[21] de toutes les provinces (à égalité avec l’Alberta), bien que sa cote de crédit moyenne se situe au cinquième rang[22]. Le taux d’emprunt inférieur de l’Ontario par rapport aux autres provinces reflète un certain nombre de facteurs, notamment la grande liquidité de sa dette, qui peut avoir plus d’importance pour certains investisseurs que la cote de crédit globale de la province[23].

Figure 3 Le taux d’emprunt de l’Ontario est le plus faible de toutes les provinces, à égalité avec l’Alberta

* Les taux d’emprunt correspondent aux rendements des obligations à 10 ans, au 16 septembre 2024.

Sources : Renseignements fournis par la province et le BRF.

Annexe A

| Province | S&P | DBRS | Moody’s | Fitch | Cote moyenne* (1 = cote la plus élevée) |

|---|---|---|---|---|---|

| Colombie-Britannique | AA- (négative) | AA élevé (stable) | Aaa (négative) | AA+ (stable) | 2,25 |

| Alberta | AA- (stable) | AA (stable) | Aa2 (positive) | AA (stable) | 3,25 |

| Saskatchewan | AA (stable) | AA faible (stable) | Aa1 (stable) | AA (stable) | 3,00 |

| Manitoba | A+ (stable) | A élevé (stable) | Aa2 (stable) | 4,33 | |

| Ontario | A+ (positive) | AA (stable) | Aa3 (positive) | AA- (stable) | 4,00 |

| Québec | AA- (stable) | AA faible (stable) | Aa2 (stable) | AA- (stable) | 3,75 |

| Nouveau-Brunswick | A+ (positive) | A élevé (stable) | Aa1 (stable) | 4,00 | |

| Nouvelle-Écosse | AA- (stable) | A élevé (stable) | Aa2 (stable) | 4,00 | |

| Terre-Neuve-et-Labrador | A (stable) | A (stable) | A1 (stable) | 5,67 | |

| Île-du-Prince-Édouard | A (positive) | A (stable) | Aa2 (stable) | 5,00 |

| Description des cotes | Qualité du crédit | S&P | DBRS | Moody’s | Fitch | |

|---|---|---|---|---|---|---|

| Long terme | Long terme | Long terme | Long terme | Classement | ||

| Catégorie investissement | Première qualité | AAA | AAA | Aaa | AAA | 1 |

| AA+ | AA élevé | Aa1 | AA+ | 2 | ||

| AA | AA | Aa2 | AA | 3 | ||

| AA- | AA faible | Aa3 | AA- | 4 | ||

| Haute qualité | A+ | A élevé | A1 | A+ | 5 | |

| A | A | A2 | A | 6 | ||

| A- | A faible | A3 | A- | 7 | ||

| Fort | BBB+ | BBB élevé | Baa1 | BBB+ | 8 | |

| BBB | BBB | Baa2 | BBB | 9 | ||

| BBB- | BBB faible | Baa3 | BBB- | 10 | ||

| Hors catégorie investissement | Spéculatif | BB+ | BB élevé | Ba1 | BB+ | 11 |

| BB | BB | Ba2 | BB | 12 | ||

| BB- | BB faible | Ba3 | BB- | 13 | ||

| B+ | B élevé | B1 | B+ | 14 | ||

| B | B | B2 | B | 15 | ||

| B- | B faible | B3 | B- | 16 | ||

| CCC | CCC | Caa | CCC | 17 |

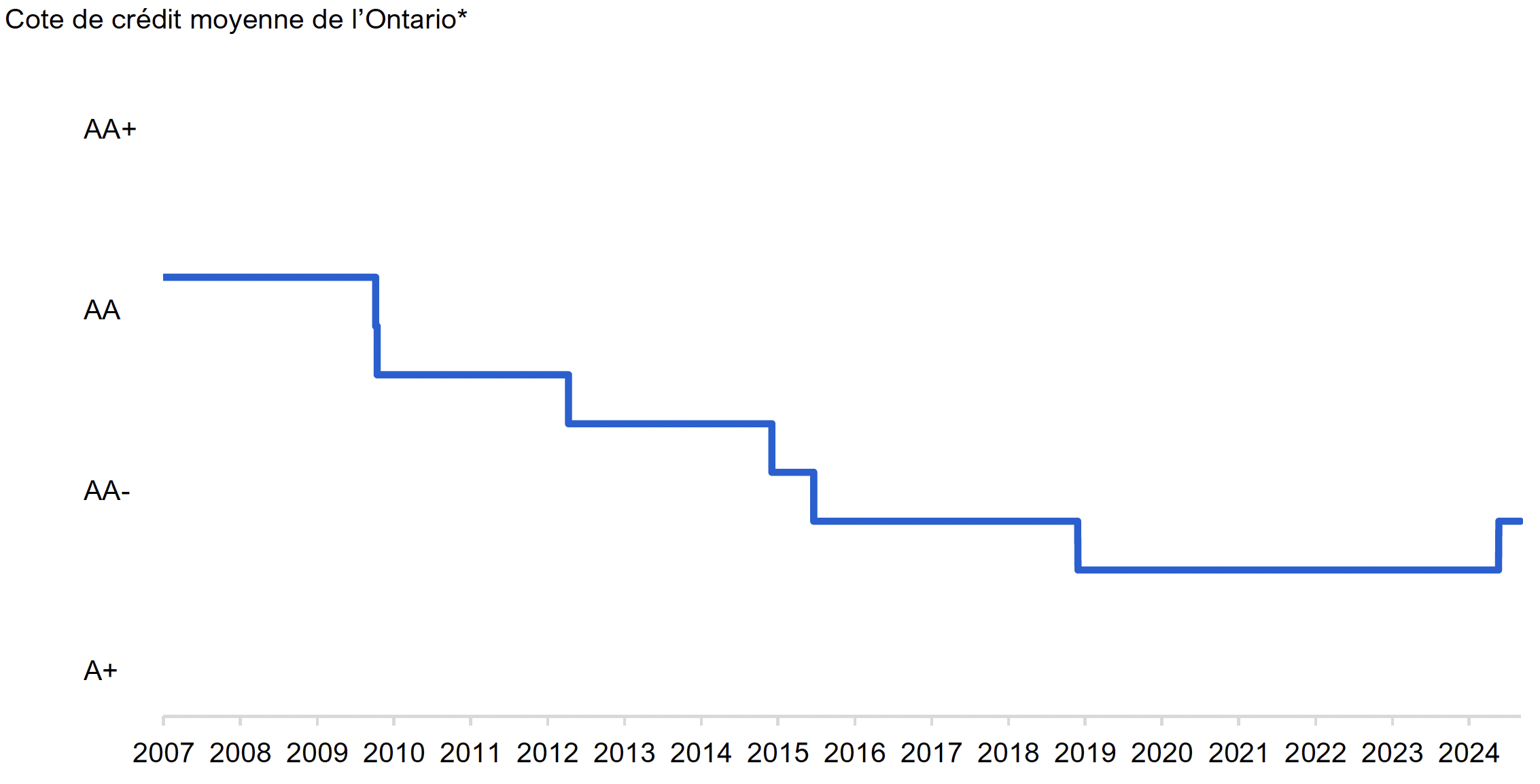

Figure 4 Cote de crédit moyenne de l’Ontario depuis 2007

* Voir le Tableau 2 pour la table de conversion des cotes de crédit du BRF.

Remarque : Données du 17 janvier 2007 au 25 octobre 2024.

Sources : Fitch, Moody’s, DBRS, S&P et BRF.

Figure 5 Les provinces ayant une cote de crédit élevée ont généralement des taux d’emprunt plus faibles

* Voir le Tableau 1 pour les cotes de crédit et le Tableau 2 pour la table de conversion des cotes de crédit du BRF.

Remarque : Les taux d’emprunt correspondent aux rendements des obligations à 10 ans, au 16 septembre 2024.

Sources : Renseignements fournis par la province, Fitch, Moody’s, DBRS, S&P et le BRF.

Figure 6 Taux d’emprunt de l’Ontario à 10 ans depuis 2016

Sources : Renseignements fournis par la province et le BRF.

Description des graphiques

| Agence de notation | Notation standardisée* |

|---|---|

| DBRS | AA (stable) |

| Moody’s | AA- (positive) |

| Fitch | AA- (stable) |

| S&P | A+ (positive) |

| Province | Cote de crédit moyenne* |

|---|---|

| C.-B. | 2,25 |

| Sask. | 3,00 |

| Alb. | 3,25 |

| Qc | 3,75 |

| N.-B. | 4,00 |

| N.-É. | 4,00 |

| Ont. | 4,00 |

| Man. | 4,33 |

| Î.-P.-É. | 5,00 |

| T.-N.-L. | 5,67 |

| Province | Taux d’emprunt* (en pourcentage) |

|---|---|

| Ont. | 3,58 |

| Alb. | 3,58 |

| Qc | 3,59 |

| Sask. | 3,59 |

| C.-B. | 3,60 |

| N.-É. | 3,62 |

| Man. | 3,63 |

| N.-B. | 3,64 |

| Î.-P.-É. | 3,72 |

| T.-N.-L. | 3,72 |

| Depuis | Jusqu’au | Cote de crédit moyenne de l’Ontario* |

|---|---|---|

| 2007- 01- 17 | 2009- 10- 21 | 2,75 |

| 2009- 10- 22 | 2009- 10- 28 | 3,00 |

| 2009- 10- 29 | 2012- 04- 25 | 3,25 |

| 2012- 04- 26 | 2014- 12- 18 | 3,50 |

| 2014- 12- 19 | 2015- 07- 05 | 3,75 |

| 2015- 07- 06 | 2018- 12- 12 | 4,00 |

| 2018- 12- 13 | 2024- 06- 05 | 4,25 |

| 2024- 06- 06 | 2024- 10- 25 | 4,00 |

| Province | Cote de crédit moyenne* | Taux d’emprunt (en pourcentage) |

|---|---|---|

| C.-B. | 2,25 | 3,60 |

| Sask. | 3,00 | 3,59 |

| Alb. | 3,25 | 3,58 |

| Qc | 3,75 | 3,59 |

| N.-É. | 4,00 | 3,62 |

| Ont. | 4,00 | 3,58 |

| N.-B. | 4,00 | 3,64 |

| Man. | 4,33 | 3,63 |

| Î.-P.-É. | 5,00 | 3,72 |

| T.-N.-L. | 5,67 | 3,72 |

Ce tableau montre le taux d’emprunt de l’Ontario à 10 ans (en pourcentage), du 16 février 2016 au 16 septembre 2024. Le taux des obligations a augmenté de 2,25 % en février 2016 pour passer à 3,24 % en octobre 2018, avant de baisser, pour atteindre 1,18 % en août 2020. Il a ensuite augmenté pour atteindre 3,94 % en mai 2022, puis a fluctué de 3,26 % à 4,97 % de mai 2022 à septembre 2024.

Notes de bas de page

[1] Le présent rapport reflète les renseignements disponibles au 25 octobre 2024, sauf indication contraire.

[2] Sur la base de l’échelle normalisée. Voir le Tableau 2 pour la table de conversion des cotes de crédit du BRF.

[3] Voir le rapport du BRF intitulé La cote de crédit de l’Ontario : Mise à jour de l’automne 2023 pour de plus amples détails.

[4] Une perspective peut être stable, négative ou positive. Une perspective stable indique une faible probabilité de modification de la cote de crédit, une perspective négative indique que la cote de crédit est susceptible d’être abaissée et une perspective positive indique que la cote de crédit est susceptible d’être relevée. Bien qu’une perspective positive ou négative indique la direction d’une modification potentielle de la cote de crédit, cela ne garantit pas une telle modification.

[5] Voir le Communiqué de presse sur la modification de la cote de crédit de l’Ontario par DBRS (en anglais) pour de plus amples détails.

[6] Voir le Communiqué de presse sur l’évolution de la perspective pour l’Ontario, 8 juin 2023 par DBRS (en anglais) pour de plus amples détails.

[7] Les agences de notation de crédit apportent généralement des ajustements aux renseignements financiers rapportés par la province. La dette ajustée par DBRS inclut la dette nette financée par les recettes fiscales et le passif non capitalisé des régimes de retraite. Voir Rating Canadian Provincial and Territorial Governments par DBRS pour la méthodologie.

[8] Voir la Figure 4 pour l’historique de la cote de crédit moyenne de l’Ontario.

[9] S&P a modifié la perspective de la province pour la faire passer de stable à positive en juin 2023 (voir l’article intitulé Province of Ontario Outlook Revised To Positive From Stable On Strong Budgetary Performance; 'A+' Ratings Affirmed pour plus de détails), et Moody’s a modifié la perspective de la province pour la faire passer de stable à positive en mai 2023 (voir l’article intitulé Moody’s changes Ontario’s outlook to positive; affirms Aa3 rating pour plus de détails).

[10] S&P ajuste les soldes de fonctionnement pour présenter les dépenses en immobilisations comme engagées plutôt que comme amorties.

[11] Le terme « risque en matière de refinancement » désigne le risque qu’un emprunteur ne soit pas en mesure d’emprunter pour payer une dette existante. Le terme « risque en matière de taux d’intérêt » désigne le risque que les mouvements des taux d’intérêt feront augmenter les coûts de la dette. Le terme « risque en matière de taux de change » désigne le risque que les mouvements des taux de change liés aux dettes en devises étrangères feront augmenter le coût de la dette. Pour plus de détails sur la façon dont l’Ontario gère ces risques, voir la page Internet Gestion des risques de l’Office ontarien de financement.

[12] Le projet de loi 124 fait référence à la Loi visant à mettre en œuvre des mesures de modération concernant la rémunération dans le secteur public de l’Ontario (2019), qui limitait les augmentations du salaire de base pour la plupart des employés de la province à 1 % par an pour une période de trois ans. En fin de compte, le projet de loi 124 a été abrogé par le gouvernement et les employés du secteur public ont reçu une compensation rétroactive.

[13] Voir le Commentaire sur l’évolution de la cote de crédit de l’Alberta de Fitch (en anglais) pour de plus amples détails.

[14] Voir le document Province of Alberta Upgraded To 'AA-' From 'A+' On Strong Fiscal Performance; Outlook Stable de DBRS pour de plus amples détails.

[15] Voir le document Alberta Rating Action de Moody’s pour de plus amples détails.

[16] Le nouveau cadre fiscal requiert des budgets annuels équilibrés et une part des excédents enregistrés allouée au paiement de la dette, entre autres. Pour en savoir plus, consulter le document intitulé 2023-26 Fiscal Plan de l’Alberta, p.17.

[17] Voir le document Province of British Columbia Downgraded To 'AA-' From 'AA' On Continued Fiscal Weakening; Outlook Negative de DBRS pour de plus amples détails.

[18] Voir le document British Columbia Rating Action de Moody’s pour de plus amples détails.

[19] Voir le document New Brunswick Rating Action de Moody’s pour de plus amples détails.

[20] Voir la Figure 5.

[21] Le taux d’emprunt est représenté par le rendement des obligations à 10 ans.

[22] Dans le rapport de 2023-2024 du BRF, l’Ontario avait le troisième taux d’emprunt le plus faible derrière le Québec et la Colombie-Britannique. Voir la Figure 6 pour le taux d’emprunt de l’Ontario à 10 ans depuis 2016.

[23] Pour en savoir plus, voir Cantor et Packer (1996), « Determinants and Impacts of Sovereign Credit Ratings, Federal Reserve Bank of New York », Economic Policy Review, 37-54, ainsi que Cantor, Packer et Cole (1997), « Split Ratings and the Pricing of Credit Risk, Federal Reserve Bank of New York », Research Paper No. 9711.